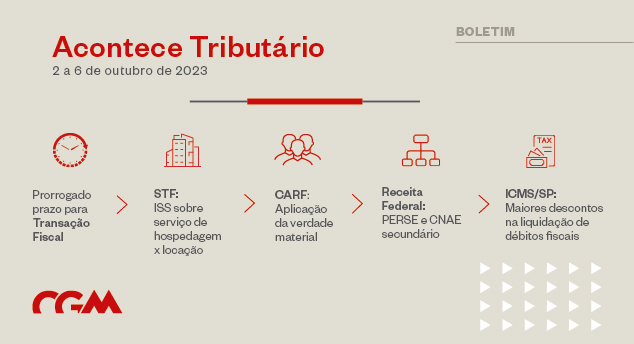

Acontece | Tributário

2 a 6 de outubro de 2023

Prorrogação das propostas para transação por adesão

Em 2/10, foi publicado Edital que prorroga o prazo para as propostas para transação de adesão de créditos inscritos em Dívida Ativa da União, nos termos da legislação que as instituíram (Lei nº 13.988/20 e Portaria PGFN nº 6.757/22), até o dia 28 de dezembro de 2023, às 19h.

Alterações no procedimento de apresentação de DCTF e DCTFWeb

Em 6/10, a Receita Federal do Brasil publicou a Instrução Normativa nº 2.162/ 2023, que altera os procedimentos relativos à DCTF e DCTFWeb. Dentre as mudanças, se destacam a prorrogação de seu prazo de entrega para o próximo dia útil caso a data estipulada para apresentação das declarações em referência caia em dia não útil e, a substituição da DCTF pela DCTF Web para fins de confissão de dívida e constituição de créditos tributários relativos a contribuição PIS/Pasep incidentes sobre as folhas de salário, a partir de janeiro de 2024.

Supremo Tribunal Federal – ISS – Incidência em atividades de hospedagem de qualquer natureza

Em 2/10, o Supremo Tribunal Federal julgou constitucional a incidência de ISS em atividades de hospedagem de qualquer natureza, declarando que essa atividade é preponderantemente de serviços e, por isso, sujeita ao imposto em referência. Foram apontadas, ainda, as diferenças entre a relação negocial de hospedagem e um contrato de locação de bem imóvel.

Diante desse entendimento, a parcela referente a locação do imóvel habitacional é inclusa na base de cálculo do ISSQN em casos de atividades de hospedagem de qualquer natureza, sem materialidade fundamentando sua exclusão.

Acórdãos do CARF

Aplicação do princípio da verdade material: o despacho decisório que não analisou DCTF retificadora deve ser ajustado com um despacho decisório complementar, em razão da necessidade de atendimento ao princípio da verdade material no processo administrativo fiscal (Acórdão nº 1201-006.045/2023).

Contribuição previdenciária – reconhecimento e tributação conforme efetivo vínculo trabalhista: a cobrança de contribuição previdenciária incide sobre a relação trabalhista e, por conseguinte, tributária entre o empregado e a pessoa jurídica que, de fato, beneficia-se da prestação de serviço desse empregado. A fiscalização está autorizada a lançar a referida cobrança quando não ocorreu o recolhimento de contribuição previdenciária quando constatado vínculo de trabalho formalizado com pessoa jurídica optante do Simples Nacional como tentativa de afastamento da tributação (Acórdão nº 2201-011.151/2023).

IPI – Crédito na aquisição de insumos – Isenção de produto originado na Zona Franca de Manaus: em consonância com o julgamento do STF no RE nº 592.891/SP, confere-se direito ao creditamento de IPI na entrada de insumos (matéria-prima e material de embalagem) originados da Zona Franca de Manaus com isenção do imposto (Acórdão nº 3302-013.494/2023).

IRRF – Rendimento recebido acumuladamente: a tributação de rendimento recebido pelo sujeito passivo deve seguir o parâmetro recolhimento vigente quando cada pagamento deveria ter sido realizado, mas não o foi. Assim, se os valores recebidos acumuladamente pelo sujeito passivo correspondem originariamente a quantias que, se pagas nas datas de vencimento corretas, estivessem no limite de isenção, não se caracteriza a omissão de rendimento (Acórdão nº 2001-006.549/2023).

CSLL – Dedutibilidade da amortização do ágio: aplica-se à CSLL a mesma sistemática de dedutibilidade da amortização do ágio conferida ao IRPJ (Acórdão nº 1201-006.094/2023).

Soluções de Consulta da Receita Federal do Brasil

IPI – Isenção na aquisição de veículos por taxistas, portadores de deficiência física, visual, mental ou para autistas também abrange a revenda de veículos nacionalizados/importados: a referida isenção do IPI comtempla, além dos veículos nacionais, os veículos nacionalizados revendidos para os adquirentes retromencionados, quando importados de países signatários do GATT/OMC. Entretanto, referida isenção abrange apenas a saída dos veículos automotores do respectivo estabelecimento importador do veículo (equiparado a industrial), não abrangendo o IPI vinculado à importação, devido no desembaraço aduaneiro do mesmo produto. Tal isenção não contempla os motoristas de aplicativos (SC nº 216/2023).

IPI – Impossibilidade de suspensão de IPI na aquisição de insumos para equipamentos de refrigeração para o setor automotivo: na aquisição de matéria-prima para a industrialização de equipamentos de refrigeração (NCM 8418.61.00 e NCM 8418.69.99), saídos como produto final, por não estarem incluídos nos anexos da Lei nº 10.485, de 2002, não ocorre qualquer das hipóteses de suspensão do IPI previstas na Lei nº 9.826, de 1999, art. 5º, § 2º, II, e na Lei nº 10.637, de 2002, art. 29, § 1º, I, a. A suspensão do IPI Só ocorrerá na venda de produtos autopropulsados da posição 87.04, na aquisição de produtos relacionados nos anexos da Lei nº 10.485, de 2002 (componentes etc.), destinados à industrialização de veículos de carga do código NCM 8704.22.30 (SC nº 221/2023).

PERSE – Redução de alíquotas à zero. Receitas e resultados advindos de atividades com CNAE não abrangido na Lei do PERSE deverão ser segregadas das atividades que se enquadram no benefício: na apuração, das contribuições ao PIS/COFINS, o beneficiário da desoneração fiscal do Perse deverá segregar em duas categorias distintas as receitas e os resultados por ele auferidos, conforme tais valores sejam abrangidos ou não pelo referido benefício. Apenas sobre as receitas e resultados vinculados ao setor de eventos é que se aplica o benefício fiscal. Assim, o benefício fiscal do Perse, previsto no art. 4º da Lei nº 14.148, de 2021, poderá ser usufruído por pessoa jurídica que exerça as atividades consideradas integrantes do setor de eventos, enquadradas nos códigos da CNAE previstos nas Portarias expedidas pelo Ministério da Economia e no art. 4º da citada Lei, independendo se tais CNAEs são principais ou secundários, sendo preponderante que sejam a segregadas as receitas e resultados avindos de CNAEs abrangidos pelo Perse das receitas e resultados não abrangidos pelo benefício (SC nº 226/23).

ICMS/SP – São Paulo aumenta desconto de multas para quitação antecipada de débitos fiscais

Em 3/10, foi publicada a Lei nº 17.784, por meio da qual o Estado de São Paulo aumentou os percentuais de redução das multas exigidas em Autos de Infração relacionados ao ICMS, nos casos em que o contribuinte optar pela quitação antecipada do débito fiscal (i.e., após a lavratura da autuação e antes de sua inscrição em dívida ativa) ou pelo parcelamento, além de permitir a utilização de créditos acumulados de ICMS e ressarcimentos do ICMS-ST como formas adicionais de quitação. Tais medidas devem ser objeto de regulamentação via Decreto.

ICMS – Convênios ICMS

Em 3/10, foram publicados diversos Convênios ICMS, dentre os quais destacamos os seguintes:

Convênio ICMS nº 133: prorroga até 31/12/2026 as disposições do Convênio ICMS nº 85/2011, que autoriza os Estados a concederem crédito outorgado de ICMS para investimentos em infraestrutura em seus territórios, limitado a 5% da parte estadual da arrecadação anual do ICMS relativa ao exercício imediatamente anterior. Uma vez que o Convênio ICMS nº 85/2011 é meramente autorizativo, alguns Estados não internalizaram essa hipótese em suas respectivas legislações (como é o caso, por exemplo, do Estado de São Paulo);

Convênio ICMS nº 146: inclui produtos na lista de medicamentos destinados ao tratamento de câncer sujeitos à isenção do ICMS;

Convênio ICMS nº 147: aumenta para R$ 120.000,00 o valor máximo dos veículos sujeitos à isenção do ICMS quando destinados a pessoas com deficiência física, visual, mental severa ou profunda, síndrome de Down ou autistas;

Convênios ICMS nº 158 e 160: dispõem sobre a adesão do Estado do Paraná a Convênios que autorizam a concessão de (i) redução de base de cálculo do ICMS nas saídas internas de biogás e biometano; e (ii) isenção do ICMS nas operações com máquinas, equipamentos, aparelhos e componentes para a geração de energia elétrica a partir do biogás;

Convênio ICMS nº 167: autoriza as unidades federadas a remitir e anistiar os créditos tributários de ICMS, constituídos ou não, inscritos ou não na Dívida Ativa, relativos à eventual diferença entre a aplicação da carga tributária vigente na unidade federada e a carga prevista no Convênio ICMS 81/23, nas operações de importação realizadas por remessas exclusivamente no âmbito do Programa Remessa Conforme – PRC.

Respostas a Consultas da SEFAZ/SP

ICMS – Mercadoria vendida a consumidor final não contribuinte do imposto – Entrada de mercadoria para troca em estabelecimento de titularidade diversa daquele que efetuou a venda para consumidor final não contribuinte – Crédito – Emissão de Nota Fiscal: contribuinte que receber de consumidor final não contribuinte do ICMS mercadoria adquirida em estabelecimento de titularidade diversa daquele que realizou a venda deverá emitir Nota Fiscal relativa à entrada (art. 136, I, “a”, do RICMS/2000). O retorno de mercadoria adquirida por consumidor final não contribuinte do ICMS em estabelecimento de titularidade diversa daquele que efetuou a venda não enseja direito a crédito referente ao imposto debitado sobre a operação de saída original promovida pelo estabelecimento vendedor (RC 28206/2023).

ICMS – Obrigações acessórias – Substituição tributária de produtos alimentícios – Saída de mercadoria para depósito em Operador Logístico: a operação de depósito de mercadorias em Operador Logístico deve ser feita sem a retenção antecipada do ICMS incidente sobre as operações subsequentes. O depositante deverá reter o imposto incidente nas saídas subsequentes (ICMS-ST) quando promover a saída, física ou simbólica, da mercadoria de seu estabelecimento com destino a pessoa diversa do Operador Logístico (RC 28191/2023).

ISS/SP – Município fixa valores mínimos de serviços de construção civil para cálculo do ISS

Em 2/10, foi publicada a Portaria SF nº 233, divulgando os valores mínimos, correspondentes aos preços, por metro quadrado, a serem utilizados na apuração de mão-de-obra aplicada na construção civil, para efeito de cálculo do ISS, a partir de 1º/10/2023.