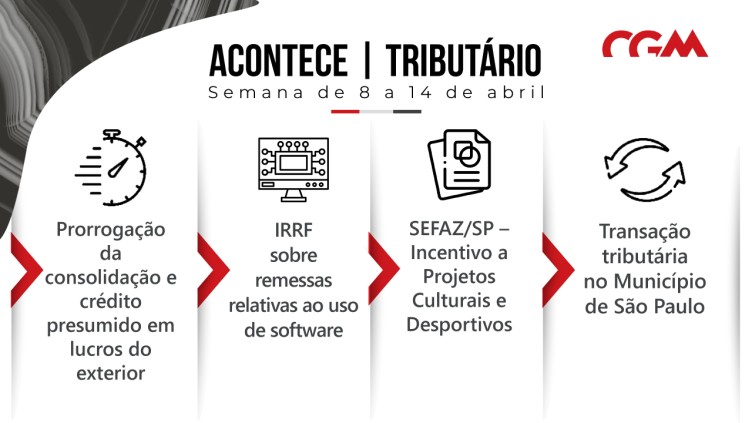

Acontece | Tributário

Semana de 8 a 14 de abril

Tributação de lucros no exterior: conversão em lei da prorrogação da consolidação e crédito presumido

Em 14/4, a Medida Provisória nº 1.148 que prorrogou o regime de consolidação de tributação em bases universais para o ano-calendário de 2024 foi convertida na Lei nº 14.547. Esse regime permite que os resultados auferidos no exterior pelas subsidiárias sejam considerados de forma consolidada na determinação do lucro real e da base de cálculo da CSLL da controladora no Brasil. Além disso, também foi prorrogado o benefício de crédito presumido de até 9% sobre a renda incidente sobre a parcela positiva computada no lucro real, relativo a investimento em pessoas jurídicas no exterior que realizem atividades específicas elencadas na legislação.

STJ reconhece que a entrega de declaração retificadora não interrompe o prazo prescricional quando não há alteração de valores anteriormente declarados

Em 13/4, foi proferida decisão unânime pelo STJ, nos autos do ARESp 1747711/RJ, que reconheceu que a retificação de obrigação acessória que altere apenas a forma de quitação de tributo não é suficiente para interromper o prazo prescricional. Para os Ministros, a interrupção do prazo só ocorre nos casos em que a própria apuração (e, consequentemente, o valor declarado) do tributo é afetado.

CSRF mantém limite de dedutibilidade para remessas de royalties para franqueadora

Em 11/4, foi publicado Acórdão em que a Câmara Superior de Recursos Fiscais manteve, por voto de qualidade, glosa de despesas com royalties que ultrapassaram limite de dedutibilidade estabelecido na legislação. Para os conselheiros, a dedução de despesas com royalties deve obedecer ao limite de 4% das receitas líquidas do próprio contribuinte. Dessa forma, ainda que essas despesas tenham sido contratualmente calculadas com base também na receita das subfranqueadas, não há como considerar as receitas destas na apuração do limite de dedutibilidade (Acórdão nº 9101-006.493).

Receita publica novas Soluções de Consulta

IRRF – Tributação de aquisição ou renovação de uso de software: os valores pagos, creditados, entregues, empregados ou remetidos a residente ou domiciliado no exterior, pelo usuário final, para fins de aquisição ou renovação de licença de uso de software, independentemente de customização ou do meio empregado na entrega, caracterizam royalties e estão sujeitos à incidência de IRRF à alíquota de 15% (SC COSIT nº 75/23).

IR – Apuração de ganho de capital na alienação de participação societária: na alienação de participação societária condicionada a evento futuro e incerto, a parcela do valor da operação auferida a título de preço complementar integra o preço de venda da participação societária. No recebimento do valor complementar, recalcula-se o ganho de capital, considerando-se como valor de alienação o valor total da operação, compreendendo o somatório do valor antecipado com o valor complementar, em contrapartida a mesma quantidade de ações vendidas e o mesmo custo de aquisição. A diferença de imposto de renda sobre o ganho de capital recalculado deve ser recolhida, diminuída do valor pago na celebração do negócio (SC COSIT nº 82/23).

SEFAZ/SP – Governo divulga data inicial para apoio financeiro a projetos culturais e desportivos que gera crédito presumido do ICMS

Em 13/4, foi publicada a Resolução SFP nº 19 fixando a data de 17/4/2023 como termo inicial para a destinação de recursos para apoio financeiro a projetos culturais no âmbito do Programa de Ação Cultural – PAC e a projetos desportivos no âmbito do Programa de Incentivo ao Esporte – PIE. Ambas as hipóteses são geradoras de créditos outorgados de ICMS aos contribuintes credenciados e habilitados nos respectivos programas. Os recursos disponíveis para 2023 são de R$ 100 milhões em relação ao PAC, e de R$ 60 milhões em relação ao PIE.

Respostas às Consultas da SEFAZ/SP

ICMS –Transferência de bens do ativo entre estabelecimentos de mesmo titular – Não incidência: somente pode ser classificado como ativo imobilizado o bem cuja expectativa de permanência no estabelecimento exercendo função “na produção ou fornecimento de mercadorias ou serviços, para aluguel a outros, ou para fins administrativos” seja maior do que um período. A transferência de bem do ativo imobilizado adquirido com expectativa de utilização por mais de um período, mesmo se ocorrida antes de findo este prazo, não configurará fato gerador do ICMS (art. 7º, XIV, do RICMS/2000) (RC 27376/2023).

ICMS – Transferência de saldo credor entre estabelecimentos do mesmo titular – Encerramento de estabelecimento – Centralização de apuração: embora não haja previsão legal para a transferência de saldo credor entre estabelecimentos do mesmo titular (art. 69, III, do RICMS/2000), os saldos devedores e credores resultantes da apuração, efetuada a cada período em cada um dos estabelecimentos do mesmo titular localizados em território paulista, poderão ser compensados centralizadamente (arts. 96 a 102 do RICMS/2000 e Portaria CAT-115/2008), ressalvado que o encerramento do estabelecimento acarreta a perda de eventual saldo credor existente (art. 69, II, do RICMS/2000) (RC 27251/2023).

ICMS – Instituição de educação e assistência social – Imunidade constitucional: a imunidade estabelecida pelo art. 150, VI, “c”, da Constituição Federal, envolve apenas os impostos sobre o patrimônio, a renda e os serviços das instituições sem fins lucrativos, não se aplicando às operações de circulação de mercadorias, sujeitas ao ICMS. Assim, ainda que se caracterize como instituição de assistência social e educação sem fins lucrativos, é contribuinte do ICMS quem fornece mercadorias de forma habitual, devendo manter inscrição estadual e submeter-se às regras do RICMS/2000. Porém, o art. 31 do Anexo I do RICMS/2000 prevê a possibilidade de isenção sobre a saída de mercadoria de produção própria promovida por instituição de assistência social ou de educação, condicionada ao reconhecimento pela SEFAZ/SP, a pedido da interessada (RC 27387/2023).

São Paulo – Município regulamenta transação tributária de débitos em dívida ativa

Em 11/4, foi publicada a Portaria nº 48 pela Procuradoria Geral do Município regulamentando a transação tributária, na modalidade por adesão, para débitos inscritos em dívida ativa. Na mesma data foi publicado o Edital nº 1 que tornou público o referido programa, do qual destacamos, resumidamente, as seguintes regras:

- Prazo de adesão: até 21/07 às 23:59h, por meio do portal “Fique em Dia”;

- Débitos inscritos em dívida ativa até o valor atualizado de R$ 510.000,00 relativos a: (a) IPTU de imóveis de uso 70 (cinema, teatro, casa de diversão, clube ou congênere); (b) IPTU de imóveis de uso 80 (hotel, pensão ou hospedaria); (c) IPTU de imóveis inseridos no Setor Centro Histórico da Área de Intervenção Urbana do Setor Central; e (d) ISS e respectivas multas por descumprimento de obrigação acessória resultantes de serviços prejudicados pelas restrições decorrentes da pandemia do covid-19, como academias de ginástica, cabeleireiros, ateliês de costura, transportes escolares, entre outros (vide relação de serviços do Edital).

- Modalidades de pagamento: (a) parcela única, com redução de 95% do valor dos juros e multa e, caso a dívida ativa não tenha sido ajuizada, 95% do valor dos honorários da PGM; e (b) parcelamento em até 120 vezes, com redução de 80% do valor dos juros e multa e, caso a dívida ativa não tenha sido ajuizada, 80% do valor dos honorários da PGM.

- Condições: (a) o contribuinte deverá incluir na transação todos os débitos elegíveis ao edital; (b) as parcelas serão atualizadas pela Selic; (c) o pagamento da primeira parcela ou parcela única é condição para formalização da adesão da transação; (d) existindo execução fiscal ajuizada, juntamente com a primeira parcela ou parcela única, deverá ser pago o total das custas e despesas processuais relativas às execuções fiscais; e (e) na hipótese de depósito judicial relacionado ao débito, o valor deverá ser incluído na transação e a devolução será realizada por meio da execução fiscal.

- Documentação comprobatória: o contribuinte deverá apresentar documentação comprobatória no prazo de 60 dias contados da adesão (vide relação de documentos do Edital).

- Impugnação e Recurso: caso ocorra a rescisão da transação, o contribuinte dispõe de 30 dias para apresentação de impugnação e de 10 dias para apresentar recurso da decisão que analisou a impugnação, em instância única e sem efeito suspensivo.